Nad důchody se smráká. Jak se vyhnout v penzi chudobě?

Jak byste vyšli jen s polovinou peněz, které dnes vyděláváte? Co všechno byste museli omezit? A teď si představte, že váš příjem klesne na třetinu. Nic moc, že? Přitom v důchodu přesně takový scénář velmi reálně hrozí mnoha lidem, kteří tyhle řádky čtou, obzvlášť pokud je vám mezi 20 a 30 lety. Jít do důchodu ale nemusí znamenat hrozivý propad příjmů a životní úrovně. Řešením je začít spořit si na penzi. Ideálně hned. Ukážeme vám, jak na to. Jde to snadno a určitě vás to nezruinuje.

Jestli v něčem platí pověstné „čím dříve, tím lépe“, je to rozhodně spoření na důchod. Jasně, když je člověku 20, 30 možná i 40 let, zdá se mu důchodový věk jako něco neurčitého a vzdáleného. Ale jednou to přijde. Každý rok i měsíc, kdy si člověk neodkládá na penzi něco stranou, znamená, že v podstatě okrádá své starší já, které už si samo vydělávat tolik nedokáže.

Že když člověk celý život pracuje, platí daně a odvádí sociální pojištění, tak se o něj má ve stáří postarat stát? Bylo by to hezké, ale být odkázáni jen na státní důchod rozhodně nechcete. Vážně, podívejte se proč:

3 důvody, proč nespoléhat jen na důchod

- Už dnes má náš důchodový systém problémy a stát si musí na vyplácení penzí půjčovat odjinud. A to stále ještě pracují silné ročníky „Husákových dětí“ a je rekordně nízká nezaměstnanost. Až odejdou do penze i dnešní padesátníci, bude situace pro důchodový systém ještě kritičtější. Nezlepší se to, protože společnost stárne. V roce 2050 zde budou žít tři miliony seniorů (skoro o milion více než dnes) a místo tří pracujících budou na jednoho seniora připadat jen dva. To není pro důchody moc růžová budoucnost.

- Stát bude sice důchody vyplácet i za několik desítek let, ale jejich výše bude taková, že půjde bez nadsázky spíše jen o příspěvek. Bez vlastních úspor se člověk pro důstojný život neobejde. Dnešním důchodcům budeme jednou závidět. Dnes přesahuje průměrná výše důchodu 50 % průměrné mzdy. Podle řady analýz jsou ale v tomto ohledu dnešní důchody na vrcholu a tzv. náhradový poměr se bude postupně propadat až ke 30 %. Budoucí senioři tak v průměru v důchodu získají jen třetinu toho, co byli zvyklí vydělávat. Je-li vám kolem 20 a 30 let, týká se to právě vás.

- Senioři jsou jednou ze skupin nejvíce ohrožených chudobou. Ve dvou se to dá ještě zvládnout, ale po úmrtí jednoho z partnerů chudoba ohrožuje 15 % mužů a až 60 % žen. Zejména ženy jsou kvůli nižším mzdám a nezapočítání rodičovské do výměry důchodů oproti mužům znevýhodněny. Jejich důchod je v průměru o 3 000 Kč nižší.

Vezměte to do svých rukou

Už asi chápete, že státní důchod vám sám o sobě prostě stačit nebude. Potřebujete mít vlastní úspory. Abychom nezůstali u knížecích rad, tak se teď podíváme na řešení, se kterým můžete začít hned svůj finanční polštář budovat, a to pomocí rozumného investování. Způsobů je hned několik a rádi vám je představíme podrobněji, ale v souvislosti s penzemi se teď podíváme speciálně na doplňkové penzijní spoření, což je v podstatě spoření kombinující investování a státní podporu.

Můžeme nadávat na stát, že desítky let nepřišel s funkční důchodovou reformou, ale alespoň v oblasti spoření na penzi dává lidem účinný způsob, aby se na stáří zajistili vlastními silami, a to hned s několika výhodami.

4 hlavní výhody doplňkového penzijního spoření

- Státní příspěvek

- Příspěvek zaměstnavatele

- Daňové zvýhodnění

- Peníze pracují

Pojďme se podívat, jak „penzijko“ funguje, a rozebrat si jeho jednotlivé výhody.

Doplňkové penzijní spoření dnes můžete uzavřít u devíti zavedených penzijních společností. Není to nic složitého, obzvlášť když vám pomůžeme s výběrem a zařídíme pro vás i veškeré papírování.

Princip je jednoduchý, na nový penzijní účet si začnete pravidelně (i když to jde i nárazově, třeba jednou za rok) posílat část příjmů, začít lze už od stokoruny. Tyto peníze pak bude penzijní společnost zhodnocovat, například investováním do akcií nebo dluhopisů. K vaší úložce vám navíc přidá příspěvek i stát a přispět vám může i váš zaměstnavatel, je to pro něj výhodný benefit, protože z těchto peněz nemusí odvádět sociální a zdravotní pojištění.

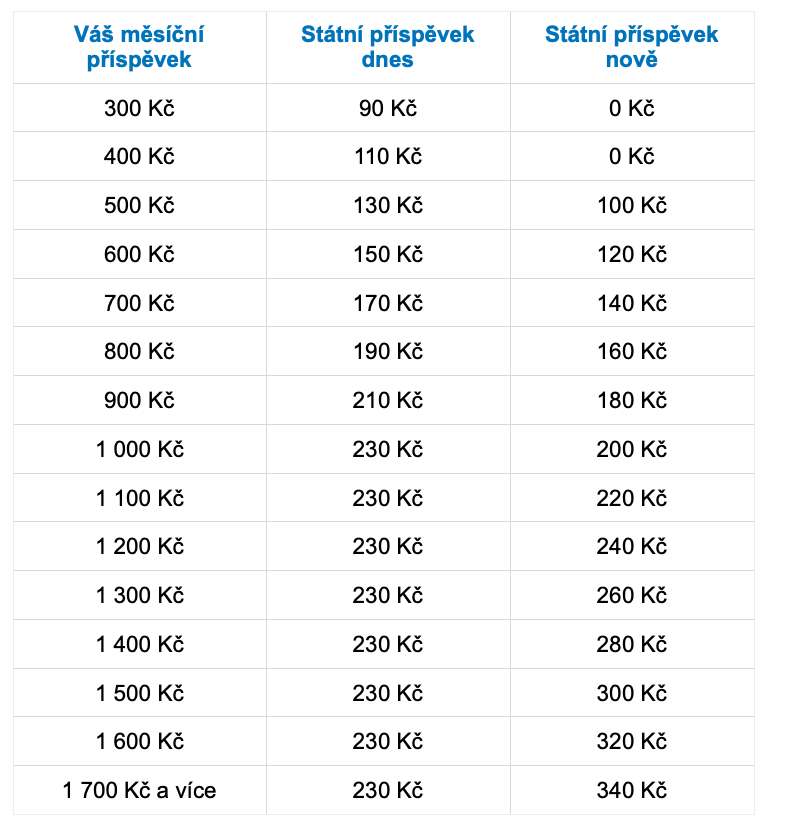

Zatímco třeba u stavebního spoření státní příspěvek klesne, u doplňkového penzijního spoření podle vládních návrhů naopak do budoucna vzroste. Kolik od státu dostanete, ukazuje tabulka níže. Obzvlášť při vyšších úložkách dostanete od státu více než dnes. Roční příspěvek může dosáhnout až na 4 080 Kč.

Částku, kterou si měsíčně přispějete na účet nad 1 000 Kč, si můžete odečíst od základu daně. Celkem to může být až 24 000 Kč, což dělá hezkou daňovou úsporu ve výši 3 600 Kč.

Pokud projde navrhovaná vládní úprava v nezměněné podobě, tak si nově klienti budou moci daňově odečíst vše nad částku 1 700 Kč za měsíc, a to až do částky 5 700 Kč. Ročně to činí 48 000 Kč a daňová úspora může být až 7 200 Kč.

Jak to vypadá v praxi

Po založení účtu si vyberete strategii, podle níž bude penzijní společnost ve svých fondech zhodnocovat peníze, které si pošlete na účet. Vybírat můžete od konzervativní přes vyváženou až po dynamickou – podle toho bude penzijní společnost volit způsoby, jak vaše peníze zhodnocovat. Liší se v tom, že zatímco konzervativní strategie nabízejí v dlouhodobém horizontu nižší výnos a méně rizika, dynamické strategie mají v průměru vyšší zhodnocení, ale krátkodobě mohou více kolísat. Jak tušíte, vyvážená strategie je přibližně uprostřed. Kdybyste si peníze jen dávali stranou „do šuplíku“ nebo na běžný bankovní účet, bude z nich jen ukrajovat inflace, takto ale můžete nechat peníze pracovat, aby v průměru každoročně přidaly několik procent k hodnotě vašich úspor.

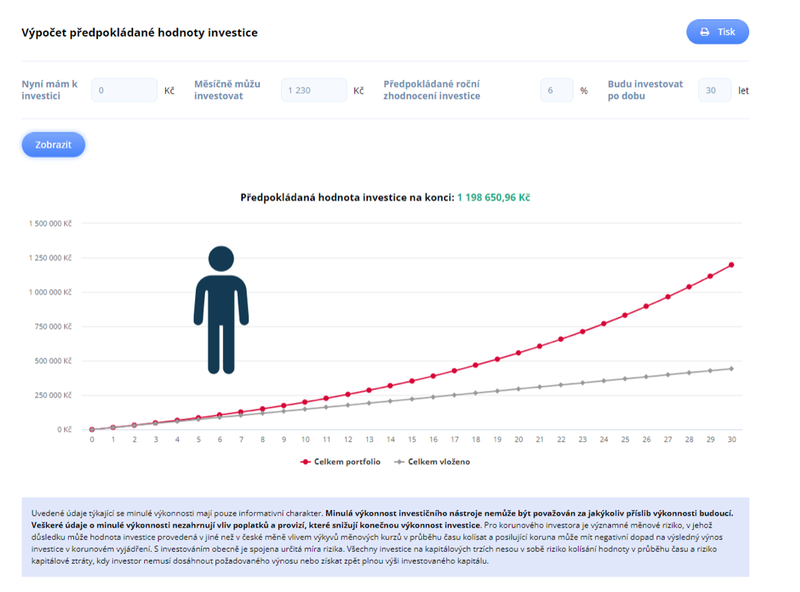

Pokud si budete spořit měsíčně 1 000 Kč (a připočteme státní příspěvek 230 Kč) po dobu 30 let a dosáhnete průměrného zhodnocení 6 % ročně. Budete mít naspořeno téměř 1,2 milionu Kč.

Modelace vkladu klienta 1000 Kč plus státní příspěvek 230 Kč při spoření na 30 let

Zvolit si správnou strategii je vždy individuální záležitost a s výběrem vám rádi pomůžeme. Roli hraje, jak dlouho chcete nechat peníze zhodnocovat nebo jak jste ochotní tolerovat riziko. Obecně lze ale říci, že pokud před sebou máte investiční horizont deset a více let, bývá vhodné využít nejprve výhody dynamické strategie a nechat peníze zhodnocovat naplno a několik let před začátkem čerpání renty převést vaše portfolio do konzervativnější strategie, abyste předešli větším výkyvům. Strategie je možné v průběhu času měnit.

Po výběru strategie už stačí jen nastavit například trvalý příkaz v bance a začít posílat peníze na účet, o nic víc se starat nemusíte. Stejně tak může začít činit i váš zaměstnavatel – v účtárně budou vědět, jak si s tím poradit. Automaticky vám začnou chodit i státní příspěvky. Penzijní společnost vás pak bude pravidelně informovat, jak se vašim úsporám daří.

Pravidelná výplata a předdůchod

Peníze z doplňkového penzijního spoření můžete začít čerpat po dosažení 60 let (pokud v té době spoříte už alespoň pět let). Naspořenou částku si můžete nechat vyplatit rovnou, ale v takovém případě zaplatíte 15% daň z výnosů a 15 % z příspěvků zaměstnavatele. Výhodnější proto bývá začít si nechat vyplácet peníze v podobě pravidelné renty, která vám doplní klasický důchod.

Peníze můžete vybrat i dříve, ale v takovém případě přijdete o všechny státní příspěvky, a ještě zaplatíte výše uvedené daně. Ideální je tedy na tyto peníze nesahat. Pro zhodnocování peněz, které můžete mít po ruce rychleji, jsou mnohem vhodnější jiné způsoby, které vám rádi představíme.

Unikátní vlastností doplňkového penzijního spoření je možnost předdůchodu, kdy můžete odejít do penze o několik roků dříve a v těchto letech pobírat místo státního důchodu právě rentu z vašeho penzijního spoření.

Maximální využití – spoření pro děti

Úplně nejvíce mohou spoření využít děti, kterým lze doplňkové penzijní spoření uzavřít už po narození. Využijí tak na maximum dlouhodobý horizont, kdy se budou příspěvky zhodnocovat. V 18 letech mohou navíc děti až třetinu naspořených peněz bez sankce vybrat, aniž by přišly o státní příspěvky.

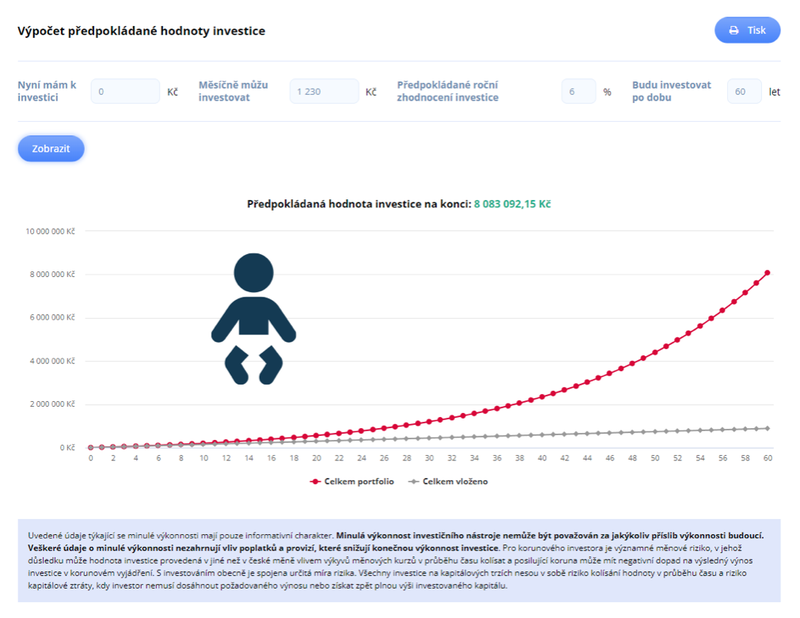

Jako na příklad se můžeme podívat na model, kdy na dětské spoření půjde měsíčně 1 000 Kč + 230 Kč státní příspěvek. Za 60 let bude hodnota investice při průměrném zhodnocení 6 % ročně dosahovat více jak 8 milionů Kč.

Modelace vkladu klienta 1000 Kč plus státní příspěvek 230 Kč při spoření na 60 let

Jak je vidět, čas můžete mít skutečně na své straně. Ale i pokud jste spoření na penzi dosud odkládali, ještě není pozdě. Pomůžeme vám s tím, abyste mohli začít spořit a zhodnocovat své peníze klidně už od příštího měsíce. A jestli už doplňkové penzijní spoření (nebo dřívější penzijní připojištění) máte, ale nejste si jistí, jestli z něho dostáváte maximum, podíváme se vám na to. Ať nemáte z penze vrásky.