PROČ BY INVESTOŘI MĚLI ZŮSTAT INVESTORY I BĚHEM KOLÍSÁNÍ TRHU?

Proč by investoři měli zůstat investory i během kolísání trhu?

Pokud nejste na turbulence v letadle zvyklí, může vás to znervóznit. Přesto pilot a posádka – poté, co vám řeknou, abyste zůstali sedět a připoutali se bezpečnostním pásem – obvykle udržují kurz, abyste mohli dosáhnout cíle.

To je poučení pro investory. Jednou z hořkých pravd investování je, že akcie a dluhopisy nejdou vždy nahoru. Jak jsme viděli v roce 2022, ve skutečnosti může být někdy takový pokles docela dramatický.

Když čelíte záchvatům nervozity na trhu, je důležité nesoustředit se na každodenní výkyvy, ale na své dlouhodobé investiční cíle. Nikdo samozřejmě nevidí rád, když se jeho těžce vydělané úspory zmenšují, a tak se investoři často ptají: “Jak mám zvládnout poklesy trhu?” A “Měl bych prodávat akcie, když jsou trhy kolísavé?” Proto může být tak těžké přijmout fakt, že během výprodejů na trzích je často nejlepší postup: Nedělat nic.

V těžkých časech chceme omezit své ztráty. A když se daří, litujeme, že jsme neinvestovali více. Všichni se bojíme, že přicházíme o peníze.

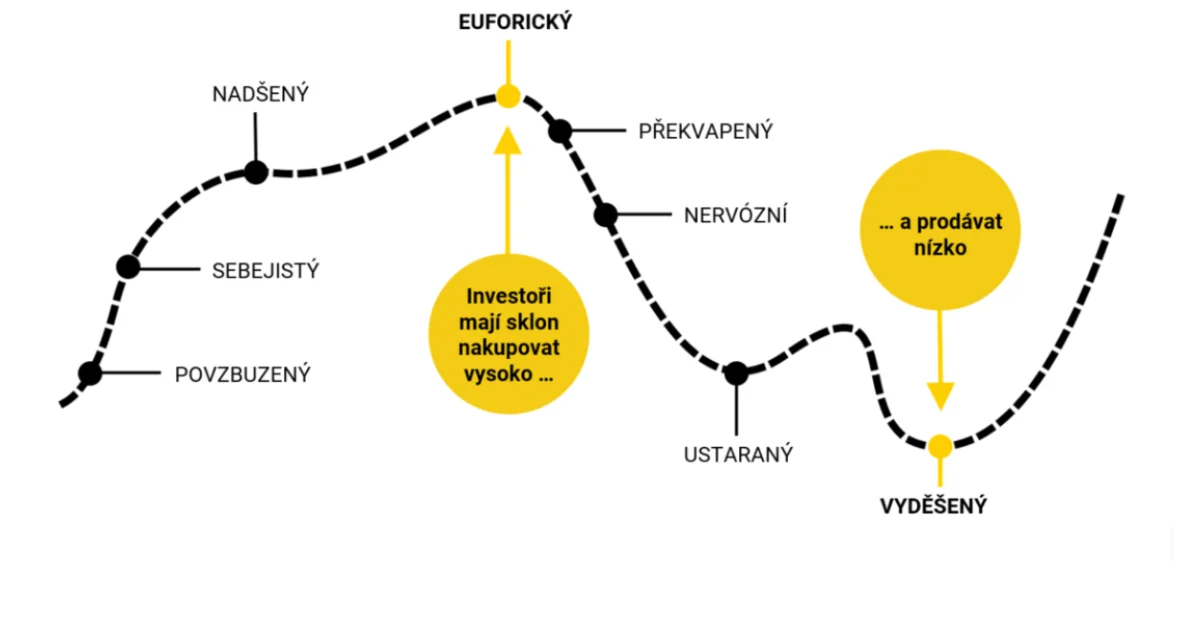

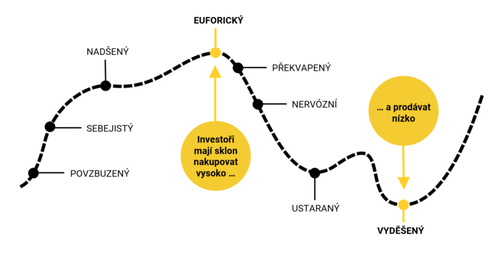

Ale při investování je podlehnutí strachu často tou nejhorší strategií. Investoři s tímto smýšlením mají nejčastěji tendenci nakupovat vysoko a prodávat nízko, protože na rostoucím trhu investují více a na klesajícím trhu peníze stahují.

Držte kurz: proč kontrolovat emoce během růstů a poklesů trhu

Pouze pro ilustraci. Tento graf ilustruje, že jízda na vzestupu a pádu trhu může být emocionální horskou dráhou. Investoři mohou být nadšeni a sebevědomí, když trhy prudce rostou, což je vede k mylným nákupům. Na druhé straně mohou být nervózní a zpanikařit, když trhy klesají, což je vede k prodeji za nízké ceny. Klíčový závěr: Zaměřte se na své dlouhodobé cíle.

Přesto může mít někdy smysl upravit portfolio, pokud se zdá, že podmínky naznačují, že se vám nepodaří dosáhnout svého cíle, pokud se trhy změnily. Například v dnešním prostředí vysoké inflace můžete potřebovat dodatečnou odolnost proti inflaci. Nebo můžete potřebovat dodatečně snížit riziko přidáním jiných tříd aktiv do vašeho portfolia, například zlata, komodit nebo protiinflačních dluhopisů. Takové změny portfolia mohou ve skutečnosti pomoci posílit ho na delší dobu.

Stručně řečeno, kosmetické úpravy portfolia mohou mít smysl. Ale snažit se načasovat trh tak, abyste se vyhnuli výprodejům, je nesmírně obtížné kvůli riziku, že propásnete oživení. Místo toho se zaměřte na své dlouhodobé investiční cíle.

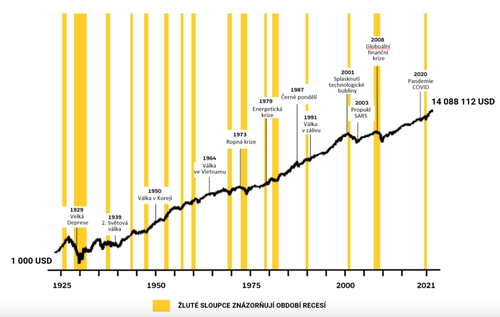

Graf níže znázorňuje dlouhodobou výkonnost akciového indexu S&P 500 od roku 1920. Přestože trh měřený tímto indexem zažil bolestivé výprodeje a období poklesu, jako byla Velká hospodářská krize nebo globální finanční krize v roce 2008, v dlouhodobém horizontu index stoupal. Investice ve výši 1 000 USD v roce 1926 by do konce roku 2021 vzrostla na 14 088 112 USD.

Růst 1 000 USD v akciovém indexu S&P 500 od roku 1926

Zdroj: Morningstar, National Bureau of Economic Research a BlackRock, k 31.12.21. Minulá výkonnost nezaručuje ani neindikuje budoucí výsledky. Není možné investovat do indexu. Americké akcie jsou reprezentovány indexem S&P 500 od 3/4/57 do 31.12.21 a indexem IA SBBI U.S. Lrg Stock TR USD od 1/1/26 do 3/4/57, což jsou neřízené indexy, které jsou obecně považovány za reprezentativní pro americký akciový trh v každém daném časovém období. Výkonnost indexů je pouze ilustrativní. Do indexu není možné investovat přímo. Předpokládá reinvestici dividend a kapitálových zisků a to, že investor zůstal plně investován po celé období.